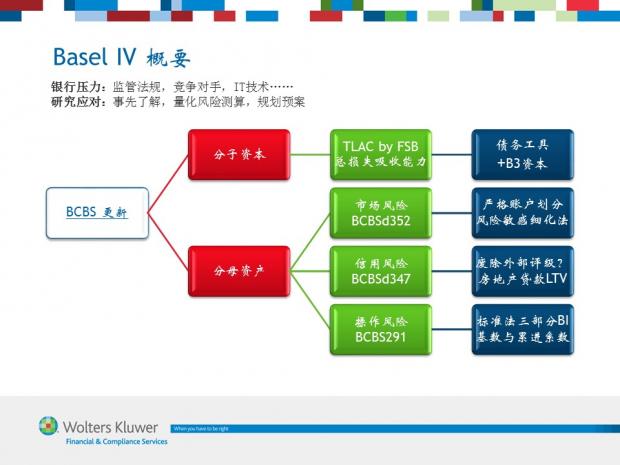

在 2010 年发布 Basel III 之后,巴塞尔银行业监管委员会(BCBS)一直在进行后续修订。截至2016年7月,BCBS发布了许多与银行业总体损失吸收能力(TLAC)和市场、信用、操作共三大风险审慎监管有关的正式规范或讨论稿,可以宽泛称之为 Basel IV。其中 TLAC 由 BCBS 与金融稳定理事会(FSB)联合发布。

总体损失吸收能力(TLAC)

总体损失吸收能力 TLAC 由 Basel III 最低法定资本加不满足资本要求的 TLAC 债务工具组成,对中国的四大行,即发展中国家国际活跃银行的生效时间是 2025 年,经过 3 年过渡期到 2028 年完全达标。从生效期开始到过渡期结束,TLAC 应该不低于全部风险加权资产(RWA)16%-18%以及杠杆率风险暴露(LRE)的 6%到 6.75%。同时 TLAC 不包括各种 Basel III 储备资本缓冲。这是为了在过大而不能倒的金融机构遇到危机时,法定资本和储备资本缓冲都消耗殆尽后,仍然有一定的偿付能力夹层保证银行进入有序清算或破产重组以保护银行的普通债权人利益并且避免可能的金融市场恐慌和公共资金救助。

TLAC 债务工具是用于优先吸收损失的可转换债券或者次级债,不可以银行资产设置担保,剩余期限一年以上,且不得低于全部 TLAC 的 33%。如果在 TLAC 之上叠加不与其重合的最高可达 8.5%的 Basel III 储备资本缓冲,国际活跃银行可能最多会有 26.5%的偿付能力,因此 TLAC 会和 CAR 一起通过约束大型银行扩张经营规模的冲动以降低金融市场系统性风险;同时,TLAC 债务工具也会丰富债券市场品种,提升金融机构的定价能力。但是,TLAC 要求预计会提高融资成本,降低银行业权益回报率。

风险加权资产:市场风险、信用风险、操作风险

除了 TLAC 之外,BCBS 的信用风险、市场风险、操作风险三大类风险加权资产规范也在处于全面大修之中,这将会对银行业风险资产管理和计量提出更高要求,总体上也会导致风险资本要求上升。其中市场风险规范已在 2016 年 1 月发布,将于 2019 年生效;而信用风险标准法与操作风险标准法仍未定稿。预计银监会将会在 BCBS 定稿之后制定中国版规范,并且要求国内金融机构实施执行。

上一版市场风险规范主要有三处较为明显的缺陷:银行账户与交易账户概念界定不清,造成二者区分困难同时也加大了监管套利空间;市场风险标准法(SA)并非依照风险要素敏感计算,难以保证对复杂场景的适用效果;市场风险内部模型法(IMA)之中的 VaR 不适用于压力情况下市场价值大幅波动的情景。BCBS 在开展了数轮量化调查(QIS)发布交易账户审阅(FRTB)后,首先通过明确金融工具类型和管理模式,全面细化和加强了银行账户与交易账户区分。

其次,标准法市场风险加权资产将由敏感分析部分(Sensitivity Based Method)、违约风险(Default Risk),以及剩余风险(Residual Risk)三者之和构成。敏感分析部分之中每一风险要素将通过风险暴露乘以标准系数逐步汇总得出风险资产;违约风险将采用类似于银行账户的计量方法;剩余风险对奇异衍生品采用 1%折算系数,对常规衍生品采用 0.1%折算系数。

这与上一版 FRTB 中的全部 1%折算系数相比,将会降低市场风险资本要求。

最后,在内模法下以预期损失 ES(expected shortfall)代替了 VaR,以便全面衡量各种极端情况下的市场风险资本要求,例如市场恐慌大幅波动、流动性缺失,及小概率事件累积造成的尾部风险,同时还要求对可以建模的风险进行损益测试以及后续测试,对不可建模的风险进行压力测试;内模法银行若使用 1.5 倍乘法系数计算市场风险资产将大幅提升资本需求。

第二版信用风险标准法讨论稿与第一版的主要区别在于,虽然 BCBS 仍鼓励减少银行对外部评级机构的机械依赖,并且由各国监管机构自行决定是否允许管辖区内系统重要性银行与国际活跃银行使用自主信贷风险评估体系。但是由于金融界普遍反对,BCBS 并没有像第一版讨论稿那样完全废止以外部评级作为基础的标准权重。第二版讨论稿的信用风险系数评估

体系除标准系数外,还可以选用资本充足率(CAR)与监管合规风险指标,将银行划分为 A、

B、C 类分别确定为 50%、100%、150%风险权重;对于公司类客户,评级将从 20%到 150%,如果是投资级信用资产,则风险权重为 75%。所以银监会今后可能据此规定对银行类交易对手不再使用外部评级确定信用风险权重。总体上,第二版讨论稿信用风险权重将比现行标准调高。

在操作风险标准法下,BCBS 根据几轮量化调查(QIS)的研究建议将标准法修改为以银行业务指标(BI)来确定累进折算系数。BI 将会分成三组:净利息收入,手续费收入与支出绝对值相加,银行账户与交易账户损益绝对值相加。这样可以减轻现有方法中 GI 指标收支与盈亏互相抵消的不足。根据 BI 总数从 10%到 30%递进式增加的操作风险折算系数突出了 QIS 调查结果结论,那就是操作风险与银行业务指标规模相关,而不再采用稳定常量折算系数。

流动性风险: 流动性覆盖率(LCR)与净稳定资金比率(NSFR)

BCBS在修订第一支柱资本充足率与 TLAC 的同时,也修改了第二支柱流动性规范。中国银监会在 2016 年度据此推出了最新 NSFR 计算表,要求负债按照交易对手最早可能提前支取的日期计算。与 LCR 仅仅要求报告 30 天内预计现金流入流出相比,NSFR 要求对银行的资产负债表按照预计流入流出期限全面覆盖。后者更加难以使用短期手段进行操控调节。需要以大量的零售存款支持中长期公司贷款,需要银行对其资产负债表进行全面测算,必要时调节资产负债结构与业务发展策略。新 NSFR 与 2014 年后陆续更新的 LCR 计算、管理与披露规范共同构成了中国的新流动性管理体系核心。另外,2015 年新实施的存款保险制度也使得上述两个指标需考虑稳定存款和有保险存款的更加复杂情形。

银行业需要密切关注上述动向,定性分析结合定量测算,提前预判监管规范变化对自身发展策略和现行财务状况与合规指标的影响,还可以在征求意见阶段提出修改建议。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号